l nuovo bond emesso dalla Roma permetterà alla società giallorossa un risparmio di almeno 8 milioni l’anno in termini di rimborso. È quanto emerge da una relazione allegata all’emissione del prestito obbbligazionario da parte del club di Pallotta.

La Roma ha infatti richiesto un parere al professor Riccardo Tiscini (dottore commercialista e revisore legale, Professore Ordinario di Economia Aziendale presso l’Universitas Mercatorum di Roma, docente a contratto presso l’Università Luiss Guido Carli di Roma) “in merito alla convenienza economica dell’Operazione determinata sulla base di un’analisi comparata delle condizioni economiche applicate all’Operazione rispetto a quelle vigenti ai sensi del Finanziamento Esistente”, ovverosia al prestito da 230 milioni con Goldman Sachs.

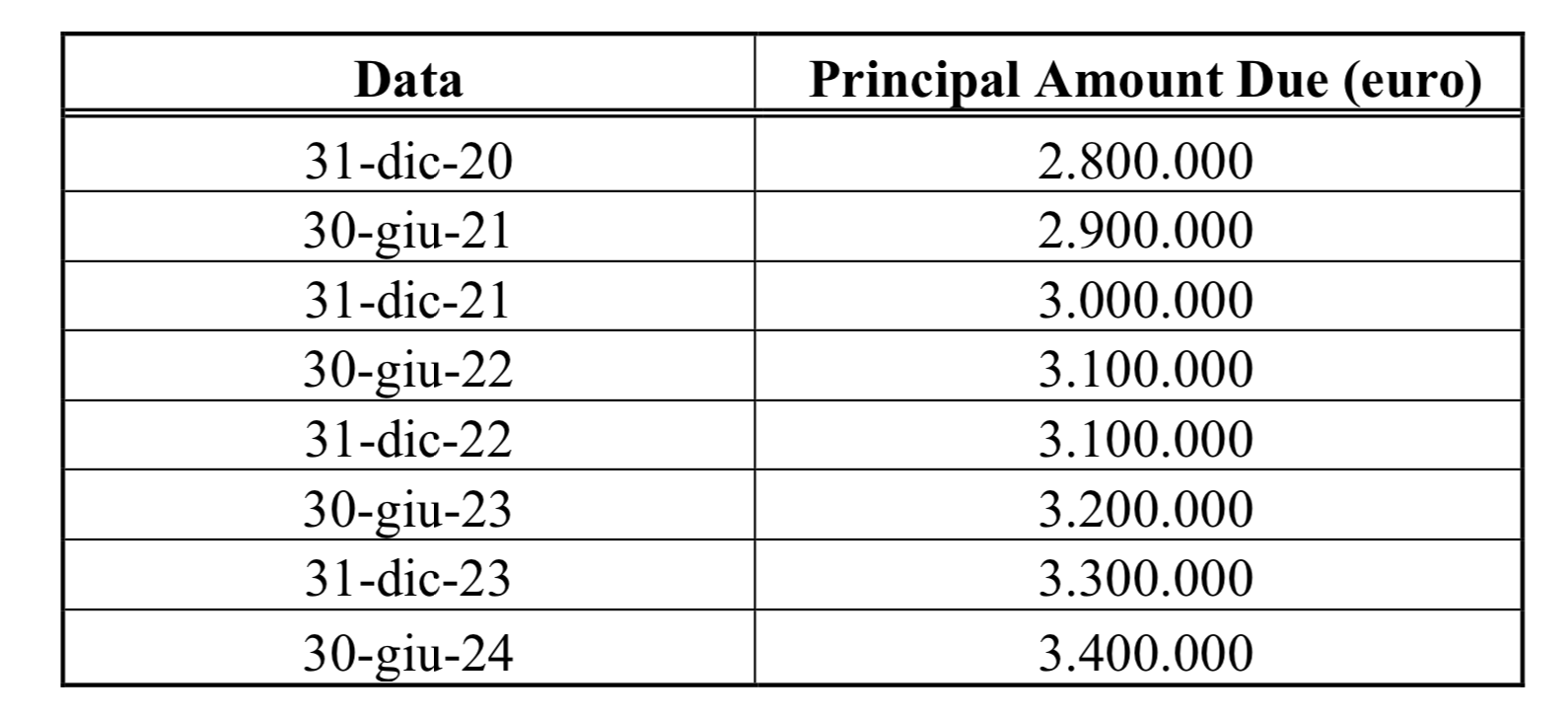

Condizioni del bond che sono giudicate vantaggiose rispetto al finanziamento in atto, a partire dai costi del rimborso. «Il piano di rimborso del Finanziamento Esistente prevede un pagamento annuo di euro 14,5 milioni e un pagamento finale bullet del debito residuo dopo 5 anni – si legge nella relazione -; il piano di rimborso del Bond prevede, oltre a un pagamento finale bullet del debito residuo dopo 5 anni, i seguenti pagamenti:

«Il piano di rimborso del Bond consente quindi cash-outflows inferiori durante il periodo di ripagamento del debito rispetto al piano di rimborso del Finanziamento Esistente, permettendo al Gruppo di avere maggiori risorse finanziarie disponibili in tale arco temporale. L’emissione del Bond è pertanto conveniente in termini di piano di rimborso e l’entità del vantaggio può considerarsi “alta”».

Conveniente anche il tasso d’interesse tra il 5 e il 5,5%, contro l’Euribor + 625 bps (75 bps Euribor Floor) del finanziamento: «Il costo del Bond, per la componente tasso d’interesse, è quindi allineato o leggermente inferiore rispetto agli attuali tassi medi di mercato, e pertanto economicamente conveniente per la AS Roma, la MediaCo e il Gruppo nel suo complesso».

In conclusione, «l’emissione del Bond per rifinanziare l’indebitamento esistente risulta economicamente conveniente per la AS Roma e per la MediaCo. Il Bond è più conveniente del Finanziamento Esistente per quasi tutte le condizioni economiche rilevanti (tasso di interesse, maggiore durata, ammontare, piano di rimborso, finanziamenti aggiuntivi). Le uniche clausole più restrittive nel Bond sono l’estinzione anticipata e il DSCR del Relegation test, ma il loro effetto economico è, in concreto, trascurabile o comunque molto basso», conclude la relazione.

FONTE: calcio&finanza